Digital onboarding w bankowości: Wyzwania i innowacje w zakresie bezpieczeństwa

Transformacja cyfrowa w sektorze bankowym przyniosła ogromne zmiany w sposobie, w jaki instytucje finansowe nawiązują relacje z klientami. Jednym z najważniejszych osiągnięć w tym obszarze jest cyfrowy onboarding – efektywny proces umożliwiający bankom oferowanie przystępnego procesu rejestracji nowych klientów bez konieczności pojawiania się w oddziale banku. Rozwiązania tego typu nie tylko poprawiają doświadczenia użytkownika, ale również odpowiadają na potrzeby współczesnych konsumentów, dla których szybkość i wygoda mają kluczowe znaczenie. Jednak wraz z tymi udogodnieniami pojawiają się również problemy w zakresie bezpieczeństwa. W obliczu rosnącej liczby cyberzagrożeń prawdziwym wyzwaniem jest stworzyć proces wdrożenia klienta, który jest zarówno szybki i prosty, jak i odporny na potencjalne ataki.

W artykule tym omówimy znaczenie bezpieczeństwa w procesie digital onboardingu klientów, wskażemy główne wyzwania, przed jakimi stoją instytucje finansowe, oraz przedstawimy innowacyjne podejścia do minimalizacji ryzyka. Od zapobiegania oszustwom po ochronę danych i zgodność z regulacjami prawnymi – przeanalizujemy kroki, jakie banki mogą podjąć, aby chronić dane klientów i budować zaufanie.

Spis treści

Czym jest cyfrowy onboarding w bankach?

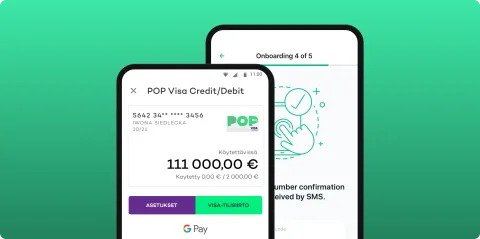

Cyfrowy onboarding oznacza proces wdrażania nowych klientów, który odbywa się w całości online. Zaprojektowanie przystępnego procesu rejestracji oznacza, że klienci nie muszą już odwiedzać oddziałów ani wchodzić w bezpośrednie interakcje z pracownikami bankowości tradycyjnej. Co więcej, użytkownicy nie muszą też przechodzić przez nadmiernie skomplikowane mechanizmy identyfikacji klienta. Dzięki temu organizacje finansowe nie tylko odpowiadają na potrzeby użytkowników, ale również zwiększają swoją efektywność operacyjną, eliminując potrzebę obsługi manualnej na rzecz automatyzacji.

Podejście oparte o tę metodę otwiera firmy finansowe na innowacyjne sposoby pozyskiwania nowych klientów. Jednak umożliwianie onboardingu o każdej porze dnia oraz uproszczenie tego procesu sprawia, że ochrona danych musi być priorytetem. Tym bardziej że wycieki informacji, fałszywe konta czy kradzieże tożsamości to częste zagrożenia występujące w przestrzeni cyfrowej.

Znaczenie bezpieczeństwa w cyfrowym onboardingu klienta

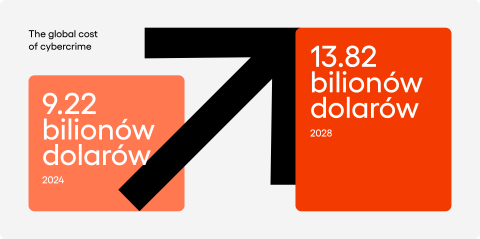

Brak odpowiednich zabezpieczeń prowadzi do podatności na zagrożenia, takie jak oszustwa, ataki hakerskie, czy niezgodność z wymogami legislacyjnymi. Statystyki pokazują, że w ostatnich latach wzrosła cyberprzestępczość w sektorze finansowym. Według raportu Statista globalne koszty takich procederów wzrosną z 9,22 bilionów dolarów w 2024 roku do 13,82 bilionów w 2028 roku.

Warto podkreślić, że bezpieczny proces wdrażania klienta buduje zaufanie i lojalność. Równocześnie banki muszą dostosowywać cały proces onboardingu (i nie tylko) do wymogów narzucanych przez instytucje rządowe i międzynarodowe. Zgodność usług z takimi standardami, jak Know Your Customer (KYC, Poznaj Swojego Klienta), AML (przeciwdziałanie praniu brudnych pieniędzy) czy RODO, jest kluczowa dla utrzymania wiarygodności i legalności działań operacyjnych.

Kluczowe wyzwania bezpieczeństwa w cyfrowym onboardingu klienta

Cyfrowy onboarding wiąże się z szeregiem trudności w zakresie bezpieczeństwa, z którymi marki finansowe muszą sobie radzić. Do głównych wyzwań należą:

Wykrywanie oszustw oraz zapobieganie im

Na każdym etapie onboardingu kluczowa jest weryfikacja tożsamości. Fałszywe lub skradzione dane mogą zostać wykorzystane do otwierania fikcyjnych kont, lub korzystania z innych elementów oferty banku. Powstają coraz bardziej zaawansowane techniki manipulacji danymi, takie jak kradzież syntetyczna, deepfake czy spoofing, które stanowią całkowicie nowe wyzwania na przyszłość. Każdy bank powinien korzystać z narzędzi do weryfikacji dokumentów w czasie rzeczywistym oraz systemów wykrywających oszustwa potrafiących identyfikować nieprawidłowości w profilach klientów.

Prywatność i ochrona danych

Organizacje finansowe muszą zapewnić bezpieczne przetwarzanie danych osobowych oraz wrażliwych danych finansowych klientów. Szyfrowanie, bezpieczne przechowywanie i ograniczony dostęp dla podmiotów trzecich są kluczowymi metodami w tym procederze. Jakiekolwiek uchybienia w obszarze ochrony danych nie tylko podważają reputację firmy, ale również naruszają wymogi prawne.

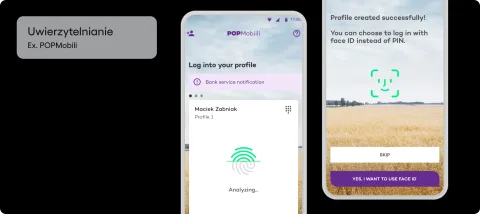

Zabezpieczenia na urządzeniach mobilnych

Coraz więcej klientów korzysta z bankowości mobilnej. Tacy użytkownicy oczekują, że mobile banking również będzie bezpieczny. Poważne zagrożenia dla aplikacji bankowości internetowej to przede wszystkim phishing, smishing (phishing za pośrednictwem SMSa) czy przejęcie urządzenia mobilnego przez nieuprawnioną osobę. Chociaż uwierzytelnianie biometryczne (np. odciskiem palca czy rozpoznawaniem twarzy) poprawia doświadczenie klienta, musi zostać wdrożone w taki sposób, aby było odporne na potencjalne nadużycia.

Zgodność z regulacjami

W cyfrowej bankowości przestrzeganie regulacji, takich jak RODO, PSD2, Know Your Customer, AML czy CTF (Przeciwdziałanie Finansowaniu Terroryzmu), jest obowiązkowe. Niezgodność z tymi standardami może prowadzić do wysokich kar finansowych i utraty reputacji banku.

Integracja z istniejącymi systemami

Wiele organizacji finansowych korzysta z przestarzałych systemów IT, co utrudnia integrację nowoczesnych rozwiązań. Kluczowe jest zapewnienie kompatybilności między starymi a nowymi systemami oraz zabezpieczenie połączeń między nimi.

Ataki socjotechniczne

Ataki socjotechniczne polegają na manipulacji użytkownikami lub pracownikami w celu uzyskania poufnych informacji. Pracownicy odpowiedzialni za digital onboarding (kontrolę, weryfikację, itp.) powinni być regularnie szkoleni w rozpoznawaniu technik socjotechnicznych, aby minimalizować ryzyko.

Zagrożenia wewnętrzne

Byli lub obecni pracownicy mogą niewłaściwie wykorzystywać dostęp do danych klientów. Ochrona przed zagrożeniami wewnętrznymi wymaga ścisłej kontroli dostępu do systemów i regularnego monitorowania aktywności pracowników.

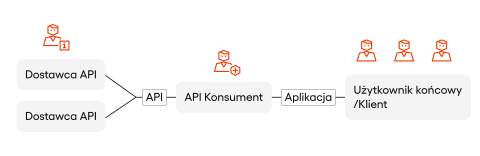

Bezpieczeństwo API i chmury

Banki coraz częściej korzystają z technologii chmurowych, a także udostępniają lub podłączają usługi za pomocą API. Kluczowe jest zabezpieczenie API przed nieautoryzowanym dostępem oraz zapewnienie zgodności środowisk chmurowych z wymaganiami dotyczącymi ochrony danych.

Jak oceniać ryzyko procedur onboardingowych?

Zanim dostawcy usług finansowych umożliwią digital onboarding, powinni wdrożyć kompleksowe metody oceny ryzyka. W ten sposób mogą minimalizować wspomniane wyżej zagrożenia. Kluczowe elementy proaktywnego podejścia w tym obszarze to:

- Procedury KYC, CDD i AML: Weryfikowanie tożsamości klienta, analizy due diligence oraz przeciwdziałanie praniu brudnych pieniędzy to fundamenty bezpiecznych procesów wdrażania.

- Szczegółowa weryfikacja klientów wysokiego ryzyka: Dodatkowe sprawdzanie tożsamości wyselekcjonowanych osób umożliwia wcześniejszą identyfikację potencjalnych zagrożeń.

- Optymalizacja procesów: Odpowiednie wprowadzanie funkcjonalności pomocniczych, np. automatyzacji formularzy, upraszcza proces onboardingu, a jednocześnie zwiększa ochronę danych. Optymalizacja dotyczy również eliminowania uciążliwych funkcjonalności, np. wielokrotne odpowiadanie na te same pytania frustruje klientów, więc trzeba uprościć proces weryfikacji.

- Analiza behawioralna i scoring ryzyka: Wykorzystanie analityki behawioralnej do identyfikacji nietypowych działań w czasie onboardingu pozwala na wczesne wykrycie ewentualnych ataków i innych problemów.

- Narzędzia zapobiegające oszustwom: Rozwiązania takie jak monitorowanie w czasie rzeczywistym umożliwiają szybką reakcję na podejrzane działania w trakcie rejestracji użytkowników.

- Dowody z wiedzą zerową (Zero-Knowledge Proof): Ta technologia kryptograficzna weryfikuje tożsamość klienta bez ujawniania wrażliwych informacji, co zwiększa zarówno bezpieczeństwo, jak i prywatność.

- Automatyzacja z użyciem AI i ML: Eliminuje nadmiar wymaganych informacji, przyspiesza weryfikację dokumentów i zwiększa jej skuteczność.

- Profilowanie ryzyka kredytowego: Analiza profilu finansowego klienta już na początku procesu rejestracji pozwala na bardziej skuteczny i bezpieczny cyfrowy onboarding.

Strategie minimalizacji ryzyka w cyfrowym onboardingu klientów

Skuteczne zarządzanie ryzykiem musi opierać się na równowadze między wygodą korzystania z banku a solidnymi zabezpieczeniami. Oto kluczowe strategie, które warto wdrożyć:

- Uwierzytelnianie wieloskładnikowe (MFA): Dodanie dodatkowych warstw weryfikacji, takich jak kody wysyłane na urządzenie mobilne lub skanowanie biometryczne, znacząco utrudnia nieautoryzowany dostęp.

- Wykrywanie oszustw w czasie rzeczywistym: Narzędzia wspierane przez sztuczną inteligencję umożliwiają natychmiastowe wykrywanie oszustw i przeciwdziałanie im. Technologia ta jest kluczowa w walce z bardziej zaawansowanymi atakami.

- Tokenizacja i maskowanie danych: Przechowywanie i przetwarzanie danych w bezpieczniejszych formatach minimalizuje ryzyko ich ujawnienia w przypadku naruszenia zabezpieczeń.

- Zero-Knowledge Encryption: Weryfikacja tożsamości klienta bez przechowywania jego wrażliwych danych zwiększa ochronę oraz wzmacnia zaufanie w relacji między bankiem a użytkownikiem.

- Stałe szkolenia z zakresu bezpieczeństwa: Szkolenia pracowników banków z najlepszych praktyk oraz potencjalnych zagrożeń zwiększają odporność na ataki socjotechniczne i wewnętrzne zagrożenia. Świadomy zespół jest pierwszą linią obrony i pozwala minimalizować tzw. błąd ludzki.

Innowacje w obsłudze klienta i doświadczeniu użytkownika

Współczesne banki muszą łączyć wysoki poziom bezpieczeństwa danych z wysoką jakością doświadczeń oferowanych klientom. Digital onboarding pozwala organizacjom finansowym poprawiać satysfakcję z ich produktów i oferty przy jednoczesnym skróceniu czasu otwierania kont i ograniczeniu potrzeby manualnej weryfikacji tożsamości. Funkcjonalności takie jak elektroniczne podpisy czy natychmiastowe sprawdzanie dokumentów czynią proces cyfrowego onboardingu prostszym, umożliwiając klientom szybki dostęp do usług bankowych.

Analiza behawioralna odgrywa kluczową rolę w budowaniu usprawnionych doświadczeń, dostarczając bankom informacji o tym, jak użytkownicy przechodzą przez digital onboarding. Dane te nie były dostępne, gdy firmy finansowe rejestrowały klientów metodami tradycyjnymi. Rozpoznanie i analiza wzorców zachowań umożliwiają bankom tworzenie bardziej personalizowanych ścieżek otwierania kont, które spełniają oczekiwania współczesnych użytkowników, pozytywnie wpływając na wskaźniki pozyskiwania i utrzymywania klientów.

Profilowanie ryzyka kredytowego to kolejna istotna innowacja, pozwalająca bankom od samego początku szybko ocenić, jaką sytuację finansową ma konkretny klient. Wdrożenie narzędzi do profilowania finansowego gra kluczową rolę w budowaniu całościowego obrazu potencjalnych ryzyk i pozwala na oferowanie produktów i usług dopasowanych do historii finansowej klientów.

Podsumowanie

Digital onboarding zrewolucjonizował sposób, w jaki banki nawiązują relacje z nowymi klientami. Odpowiadają w ten sposób na aktualne potrzeby nowoczesnych użytkowników. Aby jednak klienci nie wybrali rozwiązania konkurencji, firmy związane z obrotem pieniężnym muszą postawić na zaawansowaną ochronę swoich procesów na każdym etapie onboardingu i po nim. Poprzez wdrażanie solidnych środków bezpieczeństwa i zgodność z wymogami prawnymi banki mogą tworzyć szybkie, proste i efektywne doświadczenia cyfrowego onboardingu, które będą miały istotny wpływ na satysfakcję klienta oraz realizację celów biznesowych.

Organizacje finansowe, które chcą dodatkowo zabezpieczyć swoje cyfrowe procesy onboardingowe, mogą skorzystać z naszego wsparcia w zarządzaniu zgodnością z wykorzystaniem AI. W ten sposób banki mogą zachować najwyższe standardy w zakresie ochrony danych, budując solidne podstawy zaufania w relacjach z każdym klientem.