Jak skutecznie zarządzać zewnętrznym software housem w branży fintech

Instytucja płatnicza chcąca stworzyć produkt cyfrowy dla swoich klientów może zdecydować się na zatrudnienie programistów wewnątrz firmy lub outsourcing. W tym artykule omawiamy zalety i wyzwania związane z zarządzaniem zewnętrznym software housem tworzącym rozwiązania dla branży fintech. Omówimy kwestie związane z wyborem odpowiedniego partnera oraz najlepsze praktyki w realizacji takich projektów.

Spis treści

Wprowadzenie do outsourcingu oprogramowania fintech

Outsourcing oznacza powierzenie tworzenia oprogramowania dla firmy z sektora finansowego zewnętrznemu dostawcy usług. Według badań w 2022 roku outsourcing w tej branży osiągnął wartość 266 miliardów dolarów. Roczne tempo wzrostu wartości rynku do 2030 roku szacuje się na 17,5%.

Pandemia COVID-19 w poważnym stopniu wpłynęła na rozwój outsourcingu poprzez zwiększenie zainteresowania pracą zdalną i hybrydową. W rezultacie, firmy w sektorze fintech stały się bardziej otwarte na współpracę z zewnętrznymi zespołami programistycznymi.

Dlaczego banki i instytucje finansowe zlecają wykonywanie oprogramowania na zewnątrz?

Istnieje kilka powodów, dla których firmy zajmujące się świadczeniem usług płatniczych decydują się na outsourcing:

- Dostęp do specjalistów i nowych technologii – Dzięki software house’om firmy fintech mogą korzystać z doświadczeń ekspertów i technologii niedostępnych wewnętrznie, co pozwala szybciej wdrażać nowoczesne rozwiązania bez konieczności inwestowania w kosztowną infrastrukturę i narzędzia.

- Skalowalność i oszczędność – Outsourcing zapewnia elastyczne dopasowanie zasobów do potrzeb i redukcję kosztów związanych z utrzymaniem wewnętrznych zespołów, co sprawdza się szczególnie w projektach krótkoterminowych lub wymagających unikalnych kompetencji.

- Wsparcie strategiczne i modernizacja systemów – Dzięki partnerom zewnętrznym instytucje mogą skupić wewnętrzne zasoby na działaniach strategicznych, podczas gdy software house przejmuje obowiązki związane z rozwojem technologii, modernizacją przestarzałych systemów i adopcją innowacji.

- Świeże spojrzenie i sprawdzone metody – Software house’y wnoszą doświadczenia z innych projektów oraz korzystają ze sprawdzonych metodyk, takich jak Agile czy DevOps, co zwiększa efektywność realizacji i zapewnia świeże, innowacyjne podejście.

- Rozłożenie odpowiedzialności i wsparcie dla wewnętrznych zespołów – Outsourcing pozwala na przejęcie części odpowiedzialności za projekt przez zewnętrznego partnera, a także stanowi zabezpieczenie w przypadku braków kadrowych lub zależności od kluczowych pracowników.

Kluczowe kwestie do rozważenia przed outsourcingiem oprogramowania w branży fintech

Przed podpisaniem umowy o outsourcing, instytucje finansowe powinny rozważyć kilka kluczowych kwestii. Przede wszystkim należy jasno określić cele biznesowe i zakres projektu, ocenić czy outsourcing może pomóc we wprowadzeniu produktu na rynek w określonym terminie oraz przeanalizować koszty. Warto również zastanowić się, jakie korzyści może zaoferować potencjalny partner w ramach outsourcingu. Niezwykle istotne jest uwzględnienie także aspektów prawnych, takich jak ustawa RODO i inne regulacje (ustawa FATCA, CRS, czy DORA), szczególnie w przypadku projektów międzynarodowych.

Ponadto instytucje finansowe muszą zadbać o to, aby dostawca usług outsourcingowych przeprowadzał regularne audyty cyberbezpieczeństwa. Zastosowanie modelu Zero Trust Security, zabezpieczeń rozbudowanej infrastruktury stworzonej w chmurze oraz zgodności ze standardami PCI DSS i ISO 27001 to konieczność w przypadku wykonywania oprogramowania na zamówienie. Nie można też pominąć kwestii praw własności intelektualnej — należy jasno ustalić, kto będzie właścicielem kodu i innych wytworzonych dóbr cyfrowych. Zawarcie umowy software house’u z instytucją fintechową wymaga również zabezpieczenia wrażliwych informacji w postaci umowy o zachowaniu poufności (NDA).

Jak wybrać odpowiedniego partnera outsourcingowego w zakresie rozwoju technologii fintech

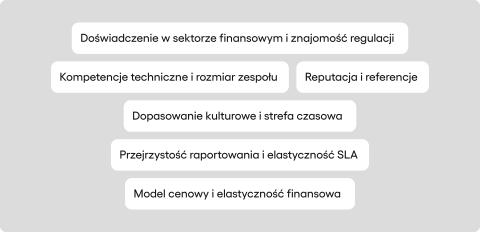

Od potencjalnego partnera zajmującego się outsourcingiem oprogramowania wymaga się rzetelności, ekspertyzy i odpowiedniego podejścia do klienta. Na co warto zwrócić uwagę podczas wybierania podwykonawcy?

- Doświadczenie w sektorze finansowym i znajomość regulacji – Firma IT powinna mieć praktyczne doświadczenie w branży fintech oraz wiedzę na temat regulacji takich jak RODO, PCI DSS czy DORA, które wpływają na tworzenie oprogramowania dla sektora finansowego.

- Kompetencje techniczne i rozmiar zespołu – Niezbędne jest przygotowanie zespołu pod kątem technologii kluczowych dla projektu oraz możliwość szybkiego skalowania liczby specjalistów, jeżeli projekt tego wymaga.

- Reputacja i referencje – Dobre referencje oraz niska rotacja pracowników świadczą o stabilności i rzetelności dostawcy. Lata obecności na rynku mogą dodatkowo potwierdzić jego doświadczenie i zaufanie obecnych i poprzednich klientów.

- Dopasowanie kulturowe i strefa czasowa – Współpraca przebiega sprawniej, gdy dostawca rozumie kulturę pracy zleceniodawcy. Partner nearshore (z regionu) ułatwia komunikację i synchronizację dzięki podobnej strefie czasowej, natomiast offshore (np. z innego kontynentu) może zapewniać korzyści kosztowe.

- Przejrzystość raportowania i elastyczność SLA – Regularne, przejrzyste raportowanie pozwala na bieżąco monitorować postęp prac, a elastyczne SLA (Service Level Agreement) zapewnia kontrolę nad jakością i dostępnością usług.

- Model cenowy i elastyczność finansowa – Warto wybrać partnera, który oferuje różne modele rozliczeń (np. za projekt lub za godziny pracy specjalistów), co daje większą kontrolę nad kosztami i ułatwia dostosowanie budżetu projektu.

Najlepsze praktyki zarządzania projektami software’owymi w branży finansowej

W branży finansowej skuteczne zarządzanie projektem outsourcingowym wymaga jasno określonego planu i szczegółowego zdefiniowania zakresu działań. Kluczowe jest przygotowanie pełnej dokumentacji wymagań oraz bieżąca kontrola długu technicznego, co pozwala unikać niekontrolowanego rozrostu prac. Zgodne z metodą Agile krótkie sprinty (2-3 tygodnie) z jasno zdefiniowanymi celami („definition of done”), pomagają zachować elastyczność i możliwość szybkiego dostosowania projektu do zmieniających się wymagań.

W przypadku aplikacji finansowych bezpieczeństwo jest priorytetem, dlatego istotne są regularne audyty zgodności i automatyzacja testów jakości kodu. W przypadku projektów software’owych dla sektora finansowego niezbędne jest uwzględnienie w umowach SLA wymogów dotyczących dostępności danych, zabezpieczeń oraz procedur rollback, które pozwalają szybko i skutecznie reagować na ewentualne problemy techniczne. Warto także stosować strategie CI/CD (Continuous Integration/Continuous Deployment), aby zapewnić szybkie wdrażanie aktualizacji, z uwzględnieniem wyznaczonych okien serwisowych, które minimalizują ryzyko przestojów.

Efektywna komunikacja, monitorowanie ryzyka i integracja z systemami zewnętrznymi

Stała komunikacja i przejrzystość działań mają kluczowe znaczenie w pracy z zewnętrznym software housem. Wymiana feedbacku, szczegółowa dokumentacja podejmowanych decyzji oraz bieżące raportowanie postępów projektu umożliwiają szybkie identyfikowanie ewentualnych zagrożeń. Dobrze zdefiniowana ścieżka eskalacji pozwala partnerom sprawnie reagować na nieoczekiwane trudności, a odpowiednie zarządzanie konfliktami i matryca odpowiedzialności zapewniają pełną kontrolę nad zakresem projektu.

Ważnym aspektem projektów w branży fintech jest integracja z istniejącymi systemami zewnętrznymi, co często wymaga przyjęcia odpowiedniej strategii wdrażania nowych funkcji. Podejść jest wiele, a przykładowe z nich to: big bang, feature flags, phased rollout, canary deployment czy blue-green deployment. Wybór odpowiedniej metody pozwala nie tylko na elastyczne wdrażanie zmian, ale również na efektywniejsze zarządzanie ryzykiem oraz minimalizację wpływu potencjalnych problemów na końcowych użytkowników. Dzięki tym praktykom partner outsourcingowy może zapewnić jakość oczekiwaną przez bank czy instytucję finansową, a sam projekt staje się bardziej przejrzysty i zgodny z wysokimi wymaganiami sektora finansowego.

Wyzwania firm fintechowych outsource’ujących swoje projekty IT

W przypadku outsourcingu projektów IT krajowe instytucje płatnicze i inne firmy finansowe mogą napotkać liczne wyzwania, które wymagają dokładnej analizy przed rozpoczęciem współpracy.

Niejasne cele projektu

Fintechy i banki powinny zwracać szczególną uwagę na precyzyjne określenie celów biznesowych już na wczesnym etapie projektu. Ich brak może prowadzić do nieporozumień, błędów w realizacji oraz problemów z oszacowaniem kosztów i czasu prac. Niedoszacowanie zasobów na testowanie, wdrażanie poprawek czy sporządzenie dokumentacji technicznej może skutkować wyczerpaniem budżetu i opóźnieniami.

Komunikacja i zarządzanie oczekiwaniami klientów

Przejrzystość w komunikacji między software housem a zespołem wewnętrznym jest kluczowa. Określenie odpowiednich kanałów komunikacyjnych oraz regularne spotkania online pomagają zachować spójność w projekcie. Kluczowe jest też budowanie zaufania i współpraca asynchroniczna, które pozwalają na płynne funkcjonowanie zespołów rozproszonych geograficznie, szczególnie gdy ich członkowie pracują w różnych strefach czasowych.

Bezpieczeństwo danych i zgodność z regulacjami

Branża fintech musi spełniać wysokie standardy w zakresie ochrony danych, w tym wymogi RODO i regulacje dotyczące danych wrażliwych. Zapewnienie bezpiecznego przechowywania i transferu danych wymaga regularnych audytów oraz rygorystycznych standardów zabezpieczeń, aby chronić dane i zachować zgodność z przepisami.

Problemy z integracją i kompatybilność ze starszymi systemami

Wdrożenie nowoczesnych rozwiązań technologicznych może być utrudnione, jeśli istniejąca infrastruktura nie jest przystosowana do ich obsługi. Integracja nowych rozwiązań z istniejącymi, czasem nieco przestarzałymi systemami wymaga zaawansowanych technologii i dopasowania do istniejących standardów. Zachowanie ciągłości działania systemów jest istotne, by nie zakłócać bieżącej działalności firmy i nie zaburzać doświadczeń klientów.

Procesowanie zmian i zarządzanie incydentami

Jasne określenie zasad procesowania zmian (change requests) oraz szybkie reagowanie na incydenty pozwalają zachować spójność z wymogami biznesowymi oraz kontrolować jakość realizowanych działań. Efektywne zarządzanie w tym obszarze minimalizuje ryzyko przestojów i pozwala uniknąć eskalacji problemów.

Wydłużony proces sprzedażowy i zmieniające się wymagania

Sektor fintech charakteryzuje się dużą konkurencją i szybkim tempem zmian, co wymaga elastyczności w podejściu do wymagań klientów. Długi proces sprzedażowy oraz zmiany w wymaganiach mogą pojawiać się na każdym etapie realizacji projektu, dlatego szczegółowa, aktualna dokumentacja techniczna i sprawny onboarding nowych członków zespołu pozwalają efektywnie reagować na te wyzwania.

Wnioski

Outsourcing projektów IT w branży fintech oferuje instytucjom finansowym dostęp do nowoczesnych technologii, specjalistycznej wiedzy oraz elastyczności w zarządzaniu zasobami, co przekłada się na korzyści finansowe i czasowe. Kluczowym elementem udanej współpracy jest wybór odpowiedniego partnera outsourcingowego oraz precyzyjne określenie celów i zakresu projektu. Transparentna komunikacja, dobrze zorganizowany przepływ informacji i regularne audyty bezpieczeństwa pomagają utrzymać wysokie standardy, zapewniając zgodność z regulacjami, co jest szczególnie istotne dla sektora finansowego.

Z technicznej perspektywy, odpowiednie strategie wdrażania i integracji, umożliwiają płynne wprowadzanie zmian bez zakłócania bieżących działań biznesowych. Outsourcing może stanowić nie tylko sposób na wdrażanie innowacji, lecz także wspierać rozwój i udoskonalanie procesów wewnętrznych oraz podnosić kompetencje zespołu. Sukces w tej dziedzinie wymaga świadomego zarządzania ryzykiem i strategicznego planowania, dzięki czemu outsourcing staje się katalizatorem wzrostu i adaptacji technologicznej instytucji finansowych. Pracując z odpowiednim software housem, wszystkie te obszary zostają zaopiekowane, a partner i klient tworzą zgrany zespół, który dąży do wspólnych celów.