Najważniejsze funkcjonalności aplikacji bankowej, które musisz znać

W ostatnich latach aplikacje bankowe stały się wszechstronnymi narzędziami pozwalającymi użytkownikom dokonywać różnorodnych operacji finansowych i nie tylko. W 2024 roku i latach następnych banki oraz firmy fintechowe będą musiały dokładnie poznać potrzeby swoich klientów i odpowiadać na ich oczekiwania. Obecnie klienci koncentrują się przede wszystkim na wygodzie, dostępności oraz bezpieczeństwie. Co więcej, coraz rzadziej odwiedzają fizyczne oddziały banków, oczekują więc rozwiązań cyfrowych, które umożliwią im zarządzanie kontem oszczędnościowym, wykonywanie przelewów, opłacanie rachunków czy obsługę konta przy pomocy kilku kliknięć na urządzeniu mobilnym.

Aby dostarczać zaawansowane funkcjonalności, firmy z sektora finansowego muszą zrewolucjonizować swoje podejście do wytwarzania oprogramowania. Współpraca z partnerem, który potrafi tworzyć wszechstronne rozwiązania cyfrowe, jest kluczowa. Jednak pierwszym krokiem w tym procesie powinno być dokładne zaplanowanie, co powinno znaleźć się w finalnym produkcie.

Niniejszy artykuł stanowi kompleksowy przewodnik po kluczowych funkcjonalnościach, które warto wdrożyć w aplikacjach bankowości internetowej, aby zapewnić im konkurencyjność i sukces w przyszłości. Omówimy, które funkcje warto wprowadzić, aby produkt spełniał, a nawet przerastał oczekiwania użytkowników, a także, dlaczego ich implementacja może stanowić dobrą decyzję biznesową.

Spis treści

Przegląd rynku bankowości mobilnej

Zanim przejdziemy do sedna, warto zacząć od zrozumienia aktualnego stanu rynku bankowości elektronicznej. Bez wątpienia sektor ten przez ostatnie lata doświadczył ogromnego wzrostu, który utrzymuje się na stałym poziomie od dekady. W Polsce liczba użytkowników aplikacji bankowych w 2023 roku sięgnęła 21,7 miliona. Branża doświadcza dynamicznego rozwoju z powodu wielu czynników. Jednym z nich jest postpandemiczne przyzwyczajenie do korzystania ze smartfonów oraz rosnące zapotrzebowanie na usługi zdalne. Inne powody obejmują lepszą jakość sieci internetowej oraz rosnące preferencje korzystania z bankowości internetowej zamiast odwiedzania oddziałów fizycznych banków.

Instytucje finansowe inwestują ogromne środki w rozwiązania fintechowe i aplikacje mobilne, aby wykorzystać potencjał rynku i sprostać oczekiwaniom klientów. Konkurencja jest ogromna, więc ignorowanie świata online nie wchodzi w grę. Ciągłe wdrażanie innowacji umożliwia dostarczanie użytkownikom najlepszych możliwych doświadczeń oraz udostępnianie zupełnie nowych funkcjonalności, które wykraczają poza standardową bankowość. Jednak nawet najbardziej zaawansowane funkcje nie przyciągną uwagi użytkowników, jeżeli ogólne doświadczenie korzystania z aplikacji mobilnej będzie przeciętne.

Udoskonalanie doświadczeń klientów aplikacji bankowych

Żyjemy w czasach cyfrowych tubylców (digital natives). To osoby, które otwierając aplikację bankową, oczekują spektakularnych doświadczeń użytkownika. Klienci chcą, aby bankowość mobilna dostarczała im takie funkcjonalności, jak proste logowanie i nawigowanie w systemie, intuicyjny interfejs, czy spersonalizowane interakcje z bankiem. Instytucje finansowe, które umieszczą w swojej aplikacji te elementy, mogą zwiększyć retencję klientów oraz ich lojalność.

Dlatego tak ważne jest zrozumienie potrzeb, preferencji i zachowań zarówno nowych, jak i obecnych klientów przy tworzeniu rozwiązań cyfrowych. Wykorzystanie zaawansowanych technologii pozwala bankom dostarczać spersonalizowane usługi, które poprawiają wskaźnik zaangażowania użytkowników. Personalizacja napędza konkurencyjność oraz zyski firmy, co oznacza, że marki finansowe powinny wykorzystywać analitykę danych, aby z jej pomocą zdobywać informacje na temat osób korzystających z ich rozwiązań, a następnie dopasowywać ofertę do ich potrzeb.

Przykładowo dodanie nowych funkcji, takich jak indywidualne porady ułatwiające zarządzanie finansami, rekomendacje produktów i usług pieniężnych, czy dopasowane powiadomienia o nadchodzących płatnościach lub innych operacjach na koncie, umożliwia odpowiadanie na bieżące wymagania użytkownika i wspieranie go w procesie podejmowania decyzji. Aplikacje bankowe, które wyróżniają się wysoką jakością, pozwalają uzyskać dostęp do informacji w szybki i łatwy sposób. Regularne testy użyteczności oraz uwzględnianie opinii klientów w procesie doskonalenia produktu są konieczne, aby ulepszać mobilne aplikacje bankowe na wielu polach.

Funkcje, które wyróżniają najlepsze aplikacje bankowe

Aby utrzymać się na konkurencyjnym, zatłoczonym rynku bankowości internetowej, każda firma finansowa musi zadbać o to, aby jej aplikacja mobilna oferowała kompleksowe funkcjonalności na wyciągnięcie ręki. Oto lista najważniejszych funkcji, dzięki którym każda aplikacja bankowa spełni zróżnicowane oczekiwania klientów:

Zabezpieczenia

Bezpieczeństwo to w bankowości mobilnej absolutny priorytet, szczególnie w czasach, gdy cyberprzestępczość rośnie z roku na rok. Zarówno nowi, jak i obecni klienci, potrzebują zapewnienia, że ich dane finansowe są chronione przed wszelkimi zagrożeniami. Kluczowe środki bezpieczeństwa, które warto wdrożyć w aplikacji bankowej, obejmują:

- Dwuskładnikowe uwierzytelnianie (2FA): Zapewnia dodatkową warstwę ochrony, wymagając dwóch form identyfikacji przed zalogowaniem na konto bankowe. Może to być kombinacja czegoś, co użytkownik wie (hasło), czegoś, co posiada (urządzenie mobilne), lub czegoś, czym jest (biometria, np. odcisk palca).

- Wieloskładnikowe uwierzytelnianie (MFA): Zwiększa poziom ochrony, łącząc różne metody weryfikacji, takie jak hasła, biometria i jednorazowe kody. MFA zapewnia silniejszą obronę przed nieautoryzowanym dostępem, nawet jeżeli jedno zabezpieczenie zostanie złamane.

- Logowanie biometryczne: Pozwala na logowanie z pomocą odcisku palca, rozpoznawania twarzy lub głosu. Biometryczne uwierzytelnianie zapewnia wygodę i bezpieczeństwo użytkownikom, zmniejszając zależność od haseł, które mogą zostać zapomniane lub skradzione.

- Protokoły szyfrowania: Zapewniają szyfrowanie danych podczas transmisji i przechowywania, chroniąc je przed nieautoryzowanym dostępem. Oprócz standardowych protokołów, takich jak AES (Advanced Encryption Standard) i SSL (Secure Socket Layer), banki powinny rozwijać własne zaawansowane metody zabezpieczeń, aby zapewnić najwyższy poziom ochrony.

- Wykrywanie oszustw: Dzięki zaawansowanym algorytmom sztucznej inteligencji, monitorowanie transakcji pod kątem podejrzanych działań może być zautomatyzowane, co umożliwia wysyłanie natychmiastowych powiadomień o podejrzanych próbach logowania lub innych nietypowych zdarzeniach. Dodatkowo wdrożenie Play Integrity API pomaga zwiększyć integralność aplikacji poprzez wykrywanie potencjalnie szkodliwych i niezweryfikowanych wersji. Implementacja wykrywania rootowania i jailbreakowania dodatkowo zabezpiecza aplikację, identyfikując urządzenia, które zostały zmodyfikowane.

- Certyfikat pinning: To środek bezpieczeństwa, który zapewnia, że aplikacja komunikuje się wyłącznie z zaufanymi serwerami.

- Zapewnienie poufności danych: Istnieje wiele metod ochrony wrażliwych informacji, które można ze sobą łączyć, np. bezpieczne przechowywanie w Keychain i kryptografia symetryczna.

- Podpisywanie żądań: Weryfikuje autentyczność żądań, zapobiegając ich modyfikacji i atakom metodą powtórzenia.

Zarządzanie kontem bankowym

Funkcja zarządzania kontem bankowym w aplikacji mobilnej jest bardzo ważna. Zapewnia ona użytkownikom łatwy i szybki dostęp do różnych usług, danych finansowych i kart płatniczych, a także umożliwia wykonanie przelewu czy wyszukanie najbliższych bankomatów. Wśród niezbędnych funkcjonalności można wyróżnić także możliwość otwarcia konta z weryfikacją online. Aby użytkownicy mogli być na bieżąco ze swoimi finansami i podejmować przemyślane decyzje, warto wdrożyć takie dodatkowe funkcje, jak stan konta widoczny przed i po zalogowaniu oraz aktualizacje w czasie rzeczywistym.

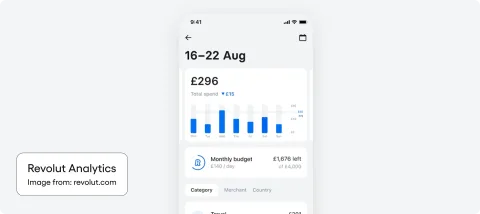

Historia transakcji powinna dostarczać kompleksowy i łatwy w obsłudze rejestr wcześniejszych operacji. Ta funkcjonalność jest niezbędna klientom, a dzięki zaawansowanym filtrom i wyszukiwarce umożliwia śledzenie wydatków, weryfikację operacji i wykrywanie nieautoryzowanej aktywności. Jeżeli użytkownik może kategoryzować swoje transakcje, zobaczyć wizualizację wydatków w formie wykresu, czy pobrać wyciąg w formacie PDF lub CSV, satysfakcja podczas korzystania z aplikacji mobilnej znacząco rośnie.

Przelewy i płatności

Nowoczesne aplikacje banków powinny umożliwiać szybkie przesyłanie pieniędzy bez potrzeby wpisywania numerów kont bankowych i innych uciążliwych danych. Aby to osiągnąć, mogą oferować następujące opcje:

- Przelewy Peer-to-Peer (P2P): Użytkownicy mogą błyskawicznie wysyłać pieniądze na numer telefonu bliskiej osoby. Płatności P2P są niezwykle wygodne przy dzieleniu rachunków, przesyłaniu darowizn czy spłacaniu pożyczek. Przykładami rozwiązań, które wprowadziły P2P na wyższy poziom wygody, są polski BLIK i szwedzki Swish.

- Płatność kodem QR: Umożliwia użytkownikom szybkie wykonywanie przelewów w kilka sekund. Płatności kodem QR mogą być używane do opłacania rachunków i przesyłania środków.

- Integracja z portfelami cyfrowymi: To sposób na bezpieczne przechowywanie i zarządzanie wieloma metodami płacenia w jednym miejscu. Użytkownicy mogą zapisać w smartfonie swoją kartę kredytową lub kartę płatniczą w cyfrowej formie, aby dokonywać szybszych płatności. Ponadto aplikacja mobilna umożliwia przechowywanie kart lojalnościowych oraz biletów, co eliminuje konieczność korzystania z kilku systemów. Integracja z Google Pay i Apple Pay również jest ceniona przez klientów.

- Płatności zbliżeniowe NFC: Płatności bezdotykowe zyskują na popularności ze względu na swoją szybkość i wygodę. Użytkownicy mogą dokonywać transakcji, po prostu zbliżając urządzenie mobilne do terminala.

Zarządzanie finansami osobistymi

Narzędzia do zarządzania finansami osobistymi w aplikacji mobilnej pozwalają użytkownikom lepiej kontrolować ich przychody i wydatki. Monitorowanie budżetu sprawia, że można ustalić odpowiednie limity i otrzymać ostrzeżenie, gdy jest się blisko ich przekroczenia. Integracje z aplikacjami do tworzenia i kontrolowania budżetów od zewnętrznych dostawców, automatyczne oszczędzanie na podstawie historii wydatków, wyznaczanie celów finansowych, czy spersonalizowane rady, dodatkowo wzbogacają doświadczenia użytkowników. Wspierają one również dążenia klientów do gromadzenia środków przeznaczonych na przykład na wakacje, nowy samochód, czy poduszkę finansową.

Obsługa klienta

Klienci chcą szybko i skutecznie rozwiązywać problemy za pośrednictwem aplikacji mobilnej banku. Co może im to ułatwić?

- Chatboty: Boty oparte na sztucznej inteligencji zapewniają natychmiastową pomoc 24 godziny na dobę. Odpowiadają na najczęściej zadawane pytania i udzielają wsparcia, np. przy trudnościach z zalogowaniem czy potwierdzaniem przelewów.

- Czat na żywo: Bardziej złożone kwestie wymagające interwencji człowieka mogą być rozwiązywane przez czat, jeden z kluczowych elementów obsługi klienta w bankach. Dostęp przez aplikację mobilną jest wygodny i umożliwia użytkownikom szybkie rozwiązywanie problemów.

- Umawianie wizyt w aplikacji: Niektóre sprawy wymagają osobistej wizyty w placówkach banku. Możliwość umówienia spotkania z przedstawicielem ułatwia znalezienie dogodnego terminu.

- Wsparcie wielokanałowe: Zapewnienie spójnego wsparcia w każdym z kanałów, włączając w to czat, telefon, social media i e-mail, umożliwia wybór preferowanego sposobu kontaktu.

- Personalizacja: Spersonalizowane wsparcie oparte na profilowaniu klientów i historii interakcji sprawia, że użytkownik czuje się zrozumiany, co znacząco poprawia jego ogólne doświadczenia.

Zarządzanie kartami

Dzięki funkcji zarządzania kartami płatniczymi, użytkownicy mają zapewnioną wygodę oraz bezpieczeństwo. Przykładowo, możliwość natychmiastowego zgłoszenia utraty lub kradzieży karty w aplikacji bankowej pozwala zapobiec nieautoryzowanym transakcjom. Podobnie, tymczasowe zawieszenie wszystkich transakcji kartą w bankomatach jest przydatne, gdy karta jest zagubiona, ale niekoniecznie skradziona, co zapewnia dodatkową ochronę na określony czas.

Użytkownicy powinni również mieć możliwość zamówienia nowej karty lub karty zastępczej bezpośrednio w aplikacji, co minimalizuje czas oczekiwania. Dodatkowe funkcje, takie jak lokalizator bankomatów, ustawienie limitów wydatków, aktywacja lub dezaktywacja transakcji międzynarodowych oraz możliwość podglądu kodu PIN, sprawiają, że zarządzanie kartami jest bardziej funkcjonalne.

Pożyczki i kredyty

Integracja usług kredytowych i pożyczkowych w aplikacji to doskonałe uzupełnienie tradycyjnych ofert bankowych. Dobrze zaprojektowana aplikacja mobilna może oferować:

- Wnioski pożyczkowe: Usprawnienie procesu składania wniosku o pożyczkę redukuje czas i wysiłek wymagany do jego złożenia.

- Monitorowanie zdolności kredytowej: Regularne aktualizacje dotyczące zdolności kredytowej oraz porady, jak ją poprawić, pomagają użytkownikom zrozumieć ich sytuację finansową i podjąć kroki w celu jej poprawy.

- Zarządzanie kredytami: Harmonogramy spłat i prognozowane koszty wyświetlane w aplikacji mobilnej wspierają śledzenie spłat pożyczek i odpowiednie planowanie finansów osobistych.

- Rekomendacje kredytowe: Oferty pożyczek przygotowane na podstawie aktualnego scoringu mogą pomóc znaleźć odpowiednie finansowanie i podejmować świadome decyzje w tym obszarze.

Płacenie rachunków

Wygodne płacenie rachunków to bardzo doceniana funkcja w aplikacji każdego banku. Przykładem mogą być automatyczne płatności cykliczne, które pomagają klientom pamiętać o terminach zapłaty. Zmniejsza to ryzyko opóźnień i dodatkowych opłat. Powiadomienia z przypomnieniami wspierają użytkowników w utrzymywaniu kontroli nad ich zobowiązaniami finansowymi i unikaniu zaległości.

W przypadku pojedynczych rachunków aplikacje banków mogą oferować jednorazowe płatności, co umożliwia ich szybkie i łatwe przetwarzanie. Dzięki integracji z wieloma podmiotami i kategoryzacji rachunków użytkownicy mogą na bieżąco monitorować historię takich transakcji.

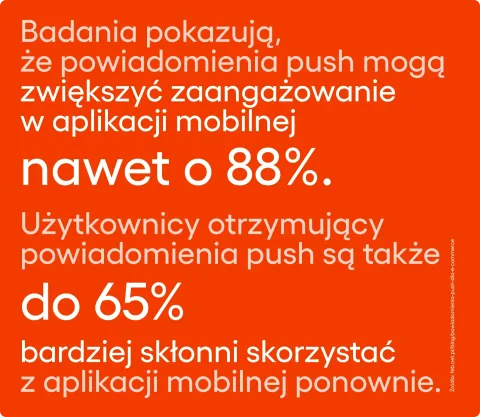

Powiadomienia

Notyfikacje i alerty zapewniają użytkownikom stały dostęp do informacji oraz zwiększają zaangażowanie. Przykładami takich powiadomień są:

- Alerty transakcyjne: Powiadomienia w czasie rzeczywistym o aktywności na koncie, które pomagają użytkownikom monitorować operacje i wykrywać nieautoryzowane transakcje.

- Aktualizacje salda: Powiadomienie, gdy saldo osiągnie określony limit.

- Oferty promocyjne: Powiadomienia o nowych produktach, usługach i ofertach promocyjnych banku wpływają na budowanie lepszej relacji z instytucją finansową.

- Personalizacja: Ustawienia powiadomień w aplikacji powinny być w pełni konfigurowalne, aby dostarczać tylko te informacje, które interesują danego klienta.

- Integracja z urządzeniami smart: Powiadomienia wyświetlane na smartwatchu pozwalają użytkownikowi na bieżąco kontrolować swoje konto lub podejrzeć ostatni przelew przed zalogowaniem do aplikacji.

Wsparcie dla różnych walut

Dla użytkowników realizujących transakcje w różnych walutach będzie istotne, aby aplikacja banku zapewniała takie wsparcie. Banki mogą oferować następujące możliwości:

- Wymiana walut: Kursy wymiany walut w czasie rzeczywistym zapewniają użytkownikom dokładne informacje na temat wartości walut, co pomaga podejmować świadome decyzje dotyczące wymiany.

- Konta wielowalutowe: Umożliwiają przechowywanie i zarządzanie różnymi walutami w jednym miejscu.

- Przelewy międzynarodowe: Łatwe i korzystne cenowo przelewy międzynarodowe to spora wygoda dla osób wysyłających środki za granicę. Wsparcie dla rzadkich walut jest dodatkowym atutem.

- Platformy handlowe: Dzięki alertom kursów walut w czasie rzeczywistym oraz możliwości dokonywania transakcji giełdowych aplikacja może wspierać inwestycje użytkowników.

Integracja z otwartą bankowością

Wsparcie API jest kluczowe dla zapewnienia stałego dostępu do szerokiego zakresu zewnętrznych rozwiązań i poszerzania funkcjonalności aplikacji banku. Systemy powinny oferować konfigurowalne ustawienia API, udostępnianie danych w czasie rzeczywistym oraz wsparcie dla różnych standardów API.

Usługi dodatkowe stanowią integralną część nowoczesnych aplikacji finansowych i wykraczają poza standardowe operacje pieniężne. Zapewniają one użytkownikom możliwości związane z różnymi aspektami życia codziennego, np. zakup biletów komunikacji miejskiej czy zniżki na zakupy.

Cennym dodatkiem do aplikacji bankowych jest również bezproblemowa integracja z popularnymi zewnętrznymi programami do planowania budżetu czy rozliczeń. Dzięki temu użytkownicy zyskują dostęp do szerszej gamy narzędzi, co czyni aplikacje bankowe potężnymi narzędziami obsługującymi wszystkie aspekty finansowe klienta.

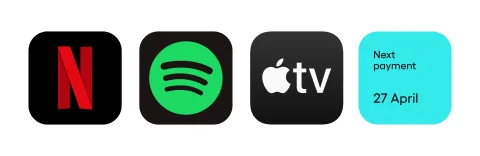

Zarządzanie subskrypcjami

Aplikacja bankowa może bezpośrednio integrować się z dostawcami subskrypcji, umożliwiając użytkownikom zarządzanie tego typu usługami w jednym miejscu. Śledzenie subskrypcji pomaga klientom kontrolować płatności i unikać niepotrzebnego przedłużania nieużywanych usług.

Kryptowaluty

Rosnąca popularność kryptowalut sprawia, że integracja funkcji związanych z nimi może przyciągnąć technologicznie zaawansowanych użytkowników do aplikacji bankowych. Co warto wdrożyć?

- Wymiana kryptowalut: Wbudowana giełda kryptowalut oferuje wygodny i bezpieczny sposób na dokonywanie transakcji, zwiększając satysfakcję i zaangażowanie użytkowników. Dzięki alertom cenowym w czasie rzeczywistym mogą oni podejmować lepsze decyzje inwestycyjne.

- Płatności kryptowalutowe: Możliwość płacenia za pomocą kryptowalut to elastyczna opcja dla klientów, którzy chcą eksplorować alternatywne metody dokonywania transakcji.

- Portfele kryptowalutowe: Najlepsze rozwiązanie dla bezpiecznego przechowywania i zarządzania różnymi kryptowalutami, umożliwiające dostęp do nich tylko w razie potrzeby. Wsparcie dla szerokiego zakresu walut jest wysoko cenione przez użytkowników.

Presja na konkurencyjność w branży

Sektor bankowy jest uważany za wyjątkowo konkurencyjny. Startupy fintechowe nieustannie rzucają wyzwanie bankom tradycyjnym, zmieniają status quo i zmuszają tradycyjne instytucje do wprowadzania innowacji. Aby wyprzedzić konkurencję, banki muszą stale inwestować w technologie i dostosowywać się do ewoluujących wymagań rynku, wdrażając funkcjonalności wspomniane w tym artykule i dbając o ich wysoką jakość.

Zapewnienie wyjątkowych doświadczeń klientów aplikacji mobilnych jest dziś absolutną koniecznością. Analityka danych i znajomość opinii klientów to powinności każdego banku, który chce udoskonalać swoją ofertę i odpowiadać na różne oczekiwania. W ten sposób organizacje finansowe mogą budować długotrwałe relacje z klientami i przestać martwić się o konkurencję. Warto także nawiązywać współprace z firmami fintechowymi oraz zewnętrznymi dostawcami usług, gdyż mogą oni wspierać banki w realizowaniu takich projektów.

Przykład aplikacji bankowej, która odniosła sukces

Aby w pełni zrozumieć wpływ każdej omówionej w tym artykule funkcjonalności na transformację doświadczeń bankowych, warto przyjrzeć się przykładom prawdziwych marek, które osiągnęły sukces na tym polu. W Speednet pomagamy instytucjom finansowym osiągać cele biznesowe, opracowując solidne rozwiązania programistyczne z zaawansowanymi funkcjonalnościami.

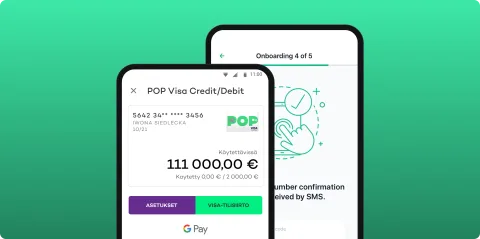

Przykłady wdrożeń pozwalają zrozumieć wyzwania, zastosowane rozwiązania i ich efekty. Dla przykładu nasz klient, fińska aplikacja bankowa Pop Pankki, zwiększył swoje zyski o 126% i osiągnął najwyższy wskaźnik satysfakcji klientów w krajach nordyckich.

Klient ten powierzył nam budowę swojej aplikacji i przeszedł cyfrową transformację, aby sprostać unikalnym potrzebom swoich klientów. Marka skupiła się na użyteczności, wygodzie korzystania z systemu oraz prezentacji dodatkowych ofert dla klientów, co pozwoliło zwiększyć sprzedaż ubezpieczeń za pośrednictwem aplikacji o 20%. To spektakularna historia, dowodząca, że nowoczesne podejście jest najlepszym sposobem na osiągnięcie sukcesu w sektorze aplikacji bankowych.

Poznaj inne historie naszych klientów, aby zrozumieć lepiej, co sprawia, że aplikacje banków i firm finansowych stają się rynkowymi hitami.

Podsumowanie

Rynek bankowości mobilnej nadal będzie się rozwijał. Dlatego tak ważne jest, aby znaleźć odpowiedniego partnera w zakresie wytwarzania software’u, który będzie w stanie wdrożyć niezbędne funkcjonalności w finalnym rozwiązaniu. Instytucje finansowe powinny inwestować w outsourcing, bo pozwala on dostarczać wysokiej jakości aplikacje bez nadwyrężania budżetu.

Współpraca ze Speednet to świetny wybór — możemy pomóc Twojej firmie w osiąganiu celów biznesowych dzięki rozwiązaniom finansowym zorientowanym na klienta. Napisz do nas, aby poznać szczegóły.